Si bien hubo un leve repunte en el volumen de las exportaciones, China continuúa pagando bajos valores: hasta un 32% menos la tonelada. Los indicadores de su economía son negativos y encienden alarmas.

La industria frigorífica argentina sigue de cerca los indicadores de la economía china, el destino excluyente de las exportaciones de carne vacuna nacionales.

Los datos de las entidades privadas rubrican esta tendencia: según el mercado ganadero de Rosario (Rosgan), en 2023 se llevó el 78,5% de los despachos.

Con estas cifras, se entiende que cualquier variación en estos números representa una seria amenaza para el negocio y, para colmo de males, para este año se avizora una retracción en los indicadores económicos del gigante asiático.

Pero pese a este escenario, el mercado chino de las proteínas animales exhibe algunos números para analizar.

LA DEMANDA CHINA DE CARNE VACUNA

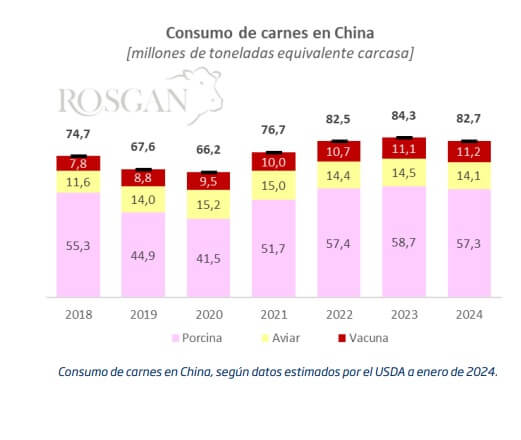

En este punto, desde la entidad rosarina consideraron que si bien se espera una caída interanual del 2,5% en el consumo de pollo y cerdo, la carne vacuna sigue mostrando una tendencia positiva.

Según proyectó el Departamento de Agricultura de Estados Unidos (USDA, por sus siglas en inglés), el consumo de carne en 2024 crecería un 1,6% anual y llegará a 11,2 millones de toneladas. De ese volumen, 3,5 millones provienen de mercados externos.

“Si bien el dato resulta apenas ligeramente inferior (-0,7%) al estimado por el organismo para 2023, representa el primer retroceso anual para este mercado”, advirtió el Rosgan.

MAS VOLUMEN, PERO CON MENOS FACTURACIÓN

En 2023, los datos de la aduana china marcaron que las importaciones de carne vacuna acumularon 2,73 millones de toneladas, un crecimiento del 1,8% con respecto al récord alcanzado en 2022.

“Sin embargo, el valor medio de compra por tonelada se desplomó en más de 20%, al pasar de un promedio de U$S 6.600 por tonelada registrado en 2022 a U$S 5.200 el último año”, señalaron.

En el caso de las exportaciones locales, el año pasado China pagó un 32% menos la tonelada de carne vacuna, que cayó de U$S 4.630 a U$S 3.120. En relación al resto de los mercados abastecidos por Argentina, China pagó un 58% menos.

En este contexto, el Rosgan señaló que la industria entendió que el desafío no solo pasa por aumentar la participación en otros destinos, sino también, por acompañar el desarrollo del mercado chino con la introducción de cortes de mayor valor comercial, para no depender tanto del consumo masivo.

CARNE MÁS BARATA, PESE A LOS AUMENTOS

En el ámbito local, si bien hubo fuertes subas en el precio de venta de las tres carnes, desde el Rosgan afirman que en términos reales, los precios en general siguen estando más baratos que hace tres años.

“En particular, la carne vacuna, que es la que mayor incidencia tiene en nivel de gasto general al representar el 65% del presupuesto total de compra, en promedio se encuentra un 11% más barata que lo que costaba en 2021, llevado a moneda actual”, agregaron.

No se debe perder de vista que, durante el último año, se presentó un escenario de oferta abundante, a partir de la seca y la salida anticipada de hacienda de los campos. Esta mayor disponibilidad mantuvo a los precios de la carne vacuna relativamente estabilizados.

Los nuevos números del negocio ganadero comenzarán a cambiar esta situación y es probable que cuando empiece a percibirse con mayor fuerza el faltante de hacienda para faena, los precios comiencen a escalar.

“Será entonces momento de testear verdaderamente cuán inelástico resulta el consumo de carne vacuna, ante un aumento real y sostenido de precios”, concluyeron.

Fuente: infocampo.com.ar

Deja una respuesta