De acuerdo a las estadísticas disponibles, países como España, Francia, Italia, Alemania y Reino Unido, están registrando mayores tasas de contagio por habitantes en relación al primer brote. Si bien muchos atribuyen a la mayor capacidad de testeo, la realidad es que los gobiernos rápidamente han optado por endurecer las restricciones a la circulación a fin de evitar el colapso del sistema de salud sufrido anteriormente. Es así como bares y restaurantes, vuelven a verse obligados a cerrar sus puertas o en algunos casos a restringir los servicios.

Como ha quedado expuesto durante el primer período de confinamiento, el impacto sobre los alimentos consumidos fuera del hogar ha sido devastador. En efecto, el consumo de carne vacuna resultó severamente golpeado. De acuerdo a las cifras publicadas por la Dirección General de Agricultura de la Comisión Europea en su último Outlook de otoño, las importaciones de carne vacuna durante la primera mitad del año se desplomaron en un 22%, debido a la fuerte caída del consumo tras el cierre de restaurantes, pero también atribuido a la retracción de la oferta por parte de exportadores clave.

En esta contexto, el Rosgan analiza cómo queda el mercado exportador ante el recrudecimiento del Covid en Europa. La entidad indica que las proyecciones de la Dirección General de Agricultura de la Comisión Europea para el resto del año vaticinan una leve recuperación que logre moderar la caída anual a un 10% respecto de los volúmenes importados en 2019 a 348 millones de toneladas.

Esto se basa en la hipótesis de que esta segunda ola ya no afectaría tanto a la oferta de alimentos y a los sistemas de distribución dada la rápida reconversión de varios de estos canales de suministro. Por otra parte, si bien la demanda sufrirá en la medida que se endurezcan las restricciones, también aquí podría darse una suerte de adaptación del consumidor a nuevos productos, presentaciones y formas de consumo en el hogarhttps://ad.doubleclick.net/ddm/adi/N1246347.3115363AGROLINKAR/B24871435.286976225;dc_ver=66.187;dc_eid=40004000;sz=728×90;osdl=1;u_sd=1;dc_adk=1814214757;ord=2a1pyb;dc_rfl=0,https%3A%2F%2Fagrolink.com.ar%2Fcomo-afecta-al-mercado-exportador-la-segunda-ola-de-covid-en-europa%2F$0;xdt=0;crlt=izprFaOcdg;sttr=279;prcl=s

Sucede que, actualmente reina una gran incertidumbre por parte de los compradores al momento de reabastecer sus stocks ante tal escenario. Por el momento se está optando por reducir los volúmenes de compra o diferir las cargas lo máximo posible, como una estrategia de ganar tiempo hasta que existan mayores certezas en cuanto al levantamiento de las restricciones. A diferencia de lo que se dio en marzo de este año, por el momento no se están viendo cancelaciones ni renegociaciones de contratos hechos, solo se trata de una actitud de compra de mayor cautela que claramente impacta en precios.

Lee también: Se habilitaron los testeos gratuitos de ETS bovinas en la provincia de Buenos Aires

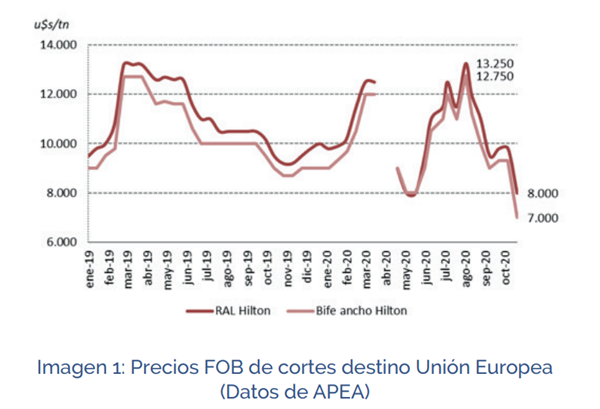

En el caso de Argentina, tomando los precios de dos de los cortes más demandados por Europa como el bife ancho y el RAL Hilton, se observa un derrumbe de más del 40% respecto de los valores pagados a principios de agosto. Hoy los pocos compradores activos ofrecen valores de entre USD 7.000 y USD 8.000 por tonelada contra niveles de USD 13.000 convalidados tres meses atrás. La opción de comprar y congelar para diferir las ventas también es una estrategia que va en detrimento de precios, dado que el valor de un corte enfriado para consumo en restaurantes no es el mismo que un congelado que, eventualmente pueda terminar ingresando a un canal de consumo masivo por falta de demanda.

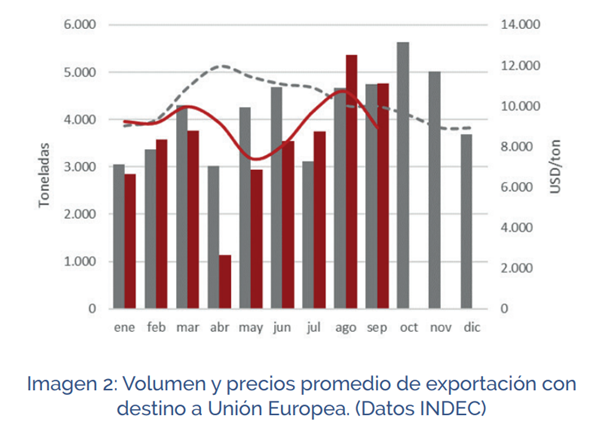

Si bien las exportaciones de septiembre aun no registran una retracción en volumen respecto de igual mes de 2019, sí se observa una desaceleración tras la recuperación de los últimos meses y una fuerte caída en el nivel de precio medio por tonelada del 16,5% al pasar de USD 10.728 en agosto a USD 8.950 promedio en septiembre.

Si bien en el caso de Argentina aún tenemos muy activo el mercado chino, la alta concentración en un único destino también nos deja en una zona de alta vulnerabilidad. En septiembre China representó el 76% de los embarques totales de carnes frescas y congeladas, seguido por Chile e Israel, con menos de un 6% de participación individual. En este punto, es importante considerar que, en estos momentos, estamos transitando el pico de compras estacionales chinas. A partir de mediados de diciembre suelen bajar significativamente los volúmenes embarcados a este destino.

Si bien existen otros destinos tradicionales como Chile, Israel, Rusia e incluso EE.UU. que comienza a pesar en la distribución total, la capacidad adicional de compra en su conjunto no compensa una baja estacional de China combinada con una nueva caída de Europa.

Por lo cual, de no recuperarse las compras del continente viejo, hacia fin de año veremos un mayor volumen de producción debiendo volcarse al mercado interno.

Los últimos aumentos que se vienen registrando en el precio de la hacienda sumado a los mayores costos de procesamiento que ha estado absorbiendo tanto la industria como la distribución a causa del Covid, presiona hacia una inminente corrección de los precios de la carne. La realidad es que, pese a la escasa capacidad de pago que sufre el consumo, los precios al mostrador han estado creciendo este año por sobre la inflación. De acuerdo al último relevamiento de precios minoristas realizado por el IPCVA al mes de septiembre, la carne vacuna había aumentado en los últimos doce meses un 55,5% contra una inflación del 36,6% anual.

Ahora bien, cuanto más puede seguir convalidando la demanda a medida que comiencen a liberarse los precios de productos esenciales o tarifas de servicios mantenidos hasta el momento bajo acuerdo de congelamiento, es una verdadera incógnita.

Si bien este año se ha temido por una potencial subocupación de los feedlots producto del contra margen al cual estuvo expuesta la actividad durante gran parte del año, los números indican que los corrales se encuentran relativamente abastecidos (al 1ro de octubre la Cámara de Feedlots reportaba una ocupación del 64%, entre 2 y 3 puntos por encima de los últimos dos años) por lo que gran parte esa hacienda también deberá encontrar mercado en las góndolas locales.

Bajo este escenario, si bien no es descartable ver una posible corrección de precios internos en lo inmediato, tras el fin de año es muy probable que este ajuste comience nuevamente a quedar retrasado, como usualmente sucede con las correcciones en el precio de la carne.